Nominal getiri oranı, yatırım ücretleri, alım satım maliyetleri, vergi giderleri ve enflasyon gibi herhangi bir kesinti ve prime ayarlanmadan önce bir yatırımdan kazanılan toplam getiri oranıdır. Enflasyon Enflasyon, fiyat seviyesindeki artışları ifade eden ekonomik bir kavramdır. belirli bir süre boyunca malların Fiyat seviyesindeki artış, belirli bir ekonomideki para biriminin satın alma gücünü kaybettiğini gösterir (yani, aynı miktarda para ile daha az satın alınabilir). . Getirinin “yüzü” miktarı olarak düşünülebilir.

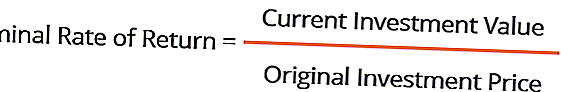

Nominal Getiri Oranı Formülü

Nominal Getiri Oranını Anlamak

Bir getiri oranı, belirli bir süre boyunca bir yatırımdan elde edilen net kazanç veya kayıptır ve genellikle ilk yatırımın yüzdesi olarak ifade edilir.

Nominal getiri oranı, yatırımcılara çeşitli yatırımlarda kolayca karşılaştırılabilir yüzde getiri sağlayan basit bir getiri oranı metriğidir. Vergiler ve enflasyon gibi performansı etkileyen daha karmaşık faktörleri ortadan kaldırdığı için basit bir metriktir.

Nominal bir getiri oranının kullanılması, farklı zaman dilimlerine ve farklı ilişkili enflasyon oranlarına sahip çeşitli yatırımları daha karşılaştırılabilir hale getirir. Ayrıca, farklı vergi uygulamalarına sahip yatırımlar, nominal getiri oranıyla daha kolay karşılaştırılabilir.

Pratik Örnek

Her biri 15 dolara mal olan 100 hisse satın aldınız. Tam bir yıl sonra, her hisse senedinin hisse fiyatı 22 $ 'dır. Temettü olmadığını ve işlem maliyeti olmadığını varsayarsak, nominal getiri oranı nedir?

Orijinal Yatırım Fiyatı = 15 $ * 100 hisse = 1.500 $

Mevcut Yatırım Değeri = 22 $ * 100 hisse = 2.200 $

Yani, (2.200 / 1.500 ) - 1 = 0.4667 veya% 46.67

Tek bir hissenin hisse fiyatı kullanılarak da hesaplanabilir.

Orijinal Yatırım Fiyatı = 15 $ / hisse

Mevcut Yatırım Değeri = 22 $ / hisse

Yani, (22/15 ) - 1 = 0,4667 veya% 46,67

Nominal Getiri Oranı - Reel Getiri Oranı

Bir getirinin nominal seviyesi, paranın satın alma gücündeki değişikliklere bağlıdır. Nominal getiri oranını enflasyonla ayarlamak, satın alma gücündeki gerçek artış olarak kabul edilen reel getiri oranını verecektir.

Satın alma gücü, mal ve hizmetlerin miktarı olarak düşünülebilir Ürünler ve Hizmetler Ürün, satın alma, dikkat veya tüketim için piyasaya sürülen somut bir kalem iken, bir hizmet satın alınabilecek olandan kaynaklanan maddi olmayan bir kalemdir. sabit bir miktar para ile. İstikrarlı enflasyon ile, mallar ve hizmetler daha pahalı hale geldikçe satın alma gücünün zamanla düşmesini bekleyebilirsiniz.

Ayrıca reel getiri oranı, yatırımcının tabi olduğu vergi oranını da içerebilir. Vergi oranına göre nominal getiri oranı ayarlanarak yatırımcının alacağı fiili getiri nominal orandan düşüktür.

Pratik Örnek

Tam olarak bir yılda% 10 getiri sağlayan bir menkul kıymete yatırım yaptınız. Aynı dönemdeki enflasyon% 3'tür. Herhangi bir işlem ücretini göz ardı etmek İşlem Maliyetleri İşlem maliyetleri, işlemin herhangi bir katılımcısına tahakkuk etmeyen maliyetlerdir. Bir pazardaki ekonomik ticaretten kaynaklanan batık maliyetlerdir. Ekonomide, işlem maliyetleri teorisi, insanların rekabetçi kişisel çıkarlardan etkilendiği varsayımına dayanır. , vergiler veya diğer masraflar:

Nominal getiri oranı nedir?

Nominal getiri oranı, enflasyon dikkate alınmadan sadece% 10 veya yatırımın toplam getirisidir.

Reel getiri oranı nedir?

Reel getiri oranı% 7 (% 10 - enflasyonu için ayarlanmış dönüş oranı% 3). Bu örnekte satın alma gücünüz% 7 artmıştır.

Şimdi aynı örneği düşünün, ancak şimdi yatırımda% 20 vergi oranına tabisiniz.

Nominal getiri oranı nedir?

Nominal getiri oranı hala% 10'dur; Enflasyon ve vergiler dikkate alınmaksızın yatırımın toplam getirisidir.

Reel getiri oranı nedir?

Reel getiri oranı şimdi% 5 ; şu şekilde hesaplanır:

% 10 * (% 1 -% 20) =% 8, yatırımın vergi sonrası getirisidir.

Enflasyon ayarlandığında (% 8 -% 3), reel getiri oranı% 5'tir. Bu örnekte, satın alma gücünüz% 5 arttı.

Nominal Getiri Oranı Sorunu

Daha önce belirtildiği gibi, nominal getiri oranı, yatırımları karşılaştırmak için kullanılan basit bir getiri oranıdır. Bununla birlikte, yatırımcılar ve karar vericiler, bir yatırımcının alacağı gerçek getiriyi tam olarak yansıtmadığından nominal getiri oranını kullanmaktan kaçınmalıdır.

Karar verirken nominal getiri oranı önemli değildir, yatırımlar değerlendirilmeli ve nihai olarak reel getiri oranı ve reel risk primleri üzerinden karşılaştırılmalıdır. Optimal yatırımı belirlemede vergiler, enflasyon ve diğer maliyetlerin dikkate alınması önemlidir.

Örneğin, yatırım ortaklıkları Gayrimenkul Yatırım Ortaklığı (GYO) Bir gayrimenkul yatırım ortaklığı (GYO), gelir getiren gayrimenkullere yatırım yapan bir yatırım fonu veya menkul kıymettir. Fon, ofis ve apartman binaları, depolar, hastaneler, alışveriş merkezleri, öğrenci evleri, oteller gibi ticari mülklere yatırım yapmak için para katkısı yapan bir hissedarlar şirketi tarafından işletilmekte ve sahip olunmaktadır. Yatırım ortaklıklarının nominal getirileri diğer yatırımlarla karşılaştırılırsa, daha kötü getiri sağlıyor gibi görünebilir. Bununla birlikte, gerçekte, yatırım ortaklığı, yatırımcılara daha büyük bir reel getiri sağlayacaktır.

Daha fazla kaynak

Finans, Sertifikalı Bankacılık ve Kredi Analisti (CBCA) ™ CBCA ™ Sertifikasyonunun resmi sağlayıcısıdır Sertifikalı Bankacılık ve Kredi Analisti (CBCA) ™ akreditasyonu, finans, muhasebe, kredi analizi, nakit akışı analizini kapsayan kredi analistleri için küresel bir standarttır sözleşme modellemesi, kredi geri ödemeleri ve daha fazlası. Herhangi birini birinci sınıf bir finansal analiste dönüştürmek için tasarlanmış sertifika programı.

Birinci sınıf bir finansal analist olmanıza ve kariyerinizi tam potansiyelinize kadar ilerletmenize yardımcı olmak için bu ek kaynaklar çok yardımcı olacaktır:

- Yıllık Getiri Oranı Yıllık Getiri Oranı Yıllıklaştırılmış getiri oranı, yıllık bazda yatırım getirilerini hesaplamanın bir yoludur. Yatırım yaparken, genellikle ne kadar kazandığımızı bilmek isteriz

- Nominal Faiz Oranı Nominal Faiz Oranı Nominal faiz oranı, enflasyona göre düzeltmeden önceki faiz oranını ifade eder. Ayrıca, kredi sözleşmesinde belirtilen oranı belirtmeksizin

- Satın Alma Gücü Paritesi Satın Alma Gücü Paritesi Satın Alma Gücü Paritesi (PPP) kavramı, farklı ülkelerin ulusal gelirleri ve yaşam standartları arasında çok taraflı karşılaştırmalar yapmak için kullanılmaktadır. Satın alma gücü, belirli bir mal ve hizmet sepetinin fiyatı ile ölçülür. Bu nedenle, iki ülke arasındaki parite, bir ülkedeki bir para biriminin satın alacağı anlamına gelir.

- İşlem Maliyetleri İşlem Maliyetleri İşlem maliyetleri, işlemin herhangi bir katılımcısına tahakkuk etmeyen katlanılan maliyetlerdir. Bir pazardaki ekonomik ticaretten kaynaklanan batık maliyetlerdir. Ekonomide, işlem maliyetleri teorisi, insanların rekabetçi kişisel çıkarlardan etkilendiği varsayımına dayanır.