Genelde özsermayenin piyasa değeri veya piyasa değeri olarak anılan öz sermaye değeri Finance Finance Finans Makaleleri, önemli finans kavramlarını kendi hızınıza göre çevrimiçi olarak öğrenmek için kendi kendine çalışma kılavuzları olarak tasarlanmıştır. Yüzlerce makaleye göz atın! , şirketin öz sermaye yatırımcılarına atfedilebilecek toplam değeri olarak tanımlanabilir. Bir şirketin hisse fiyatı, tedavüldeki hisse sayısı ile çarpılarak hesaplanır Ağırlıklı Ortalama Hisse Senetleri Ödenmemiş Ağırlıklı ortalama hisse senedi, bir şirketin bir raporlama dönemi boyunca sermaye değişikliklerine göre düzeltme yapıldıktan sonra hesaplanan hisse sayısını ifade eder. Tedavüldeki ağırlıklı ortalama hisse sayısı, bir şirketin mali tablolarındaki Hisse Başına Kazanç (EPS) gibi ölçümlerin hesaplanmasında kullanılır.

Alternatif olarak, şirketin İşletme Değeri İşletme Değeri İşletme Değeri ile başlayarak elde edilebilir veya Firma Değeri, bir firmanın özkaynak değerine eşit tüm değeri, artı net borcu artı değerlemede kullanılan herhangi bir azınlık payıdır. Sadece öz sermaye değerinden ziyade tüm piyasa değerine bakar, bu nedenle hem borç hem de özkaynaktan tüm mülkiyet hakları ve varlık talepleri dahil edilir. Aşağıda gösterildiği gibi.

İşletme değerinden özkaynak değerini hesaplamak, borç ve borç eşdeğerlerini, kontrol gücü olmayan faizleri ve tercih edilen hisse senetlerini çıkarmak ve nakit ve nakit benzerlerini eklemek. Özsermaye değeri, öz sermaye hissedarlarına neyin mevcut olduğu ile ilgilidir. Borç ve borç eşdeğerleri, kontrol gücü olmayan paylar ve imtiyazlı hisse senedi, bu kalemler diğer hissedarların paylarını temsil ettiği için çıkarılır. Nakit ve nakit benzerleri, diğer hissedarlara ödendikten sonra kalan her türlü nakit öz sermaye hissedarlarının kullanımına sunulduğu için eklenir.

Öz Sermayenin Piyasa Değeri - Özkaynakların Defter Değeri

Bir şirketin öz sermaye değeri defter değeri ile aynı değildir. Bir şirketin hisse fiyatının tedavüldeki hisse sayısıyla çarpılmasıyla hesaplanırken, defter değeri veya öz sermaye basitçe bir şirketin varlıkları ve borçları arasındaki farktır. Bilanço Bilanço, üç temel mali tablodan biridir. Bu beyanlar hem finansal modelleme hem de muhasebe için çok önemlidir. Bilanço, şirketin toplam varlıklarını ve bu varlıkların borç veya öz sermaye yoluyla nasıl finanse edildiğini gösterir. Varlıklar = Borçlar + Özkaynak Sağlıklı şirketler için öz sermaye değeri defter değerini çok aşar çünkü şirket hisselerinin piyasa değeri yıllar içinde değer kazanıyor. Hem hisse fiyatı hem de tedavüldeki hisse senedi sayısı asla negatif olamayacağından, her zaman sıfırdan büyük veya sıfıra eşittir.Kitap değeri pozitif, negatif veya sıfır olabilir.

Temel Öz Sermaye Değeri ile Seyreltilmiş Öz Sermaye Değeri

Temel öz sermaye değeri, basitçe bir şirketin hisse fiyatı ile tedavüldeki temel hisse sayısı çarpılarak hesaplanır. Bir şirketin tedavüldeki temel hisseleri, 10K raporunun ilk sayfasında bulunabilir. Tedavüldeki baz hisse senetlerinin hesaplanması, hisse senedi opsiyonları, kısıtlı ve performanslı hisse senedi birimleri, imtiyazlı hisse senedi, varantlar ve dönüştürülebilir borç gibi sulandırıcı menkul kıymetler nedeniyle oluşabilecek seyreltme etkisini içermez. Bu menkul kıymetlerle ilgili bir bölüm de 10K raporunda bulunabilir. Bu menkul kıymetlerin sulandırıcı etkisi hazine bonosu yöntemi kullanılarak hesaplanabilir. Tedavüldeki sulandırılmış hisse senetlerini hesaplamak için, menkul kıymetlerin tedavüldeki temel menkul kıymetler üzerindeki sulandırıcı etkisi nedeniyle yaratılan ek hisse sayısını ekleyin.

Değerleme perspektifinden, bir satın alma sırasında tüm para menkul kıymetleri alıcı tarafından ödendiğinden Değerleme Yöntemleri Bir şirketi sürmekte olan bir işletme olarak değerlerken kullanılan üç ana değerleme yöntemi vardır: DCF analizi, karşılaştırılabilir şirketler ve emsal işlemler. Bu değerleme yöntemleri, yatırım bankacılığı, öz sermaye araştırması, özel sermaye, kurumsal geliştirme, birleşme ve devralmalar, kaldıraçlı satın almalar ve finansmanda kullanılır, sulandırılmış hisse senetleri, özkaynak değeri kullanılırken veya işletme değeri hesaplanırken, maliyetini daha doğru belirlediğinden bir firma edinmek. Ayrıca, alıcı bu menkul kıymetleri ödediğinde, alıcı için ek hisseye dönüşerek şirketin satın alma maliyetini daha da yükseltir.

Öz Sermaye Değeri - Kurumsal Değer

Öz sermaye değeri ile işletme değeri ile Özkaynak Değeri İşletme değeri ile öz sermaye değeri arasındaki farkı anlamak çok önemlidir. Bu kılavuz, bir işletmenin kurumsal değeri (firma değeri) ile öz sermaye değeri arasındaki farkı açıklamaktadır. Her birinin nasıl hesaplanacağına ve hesap makinesinin indirilmesine ilişkin bir örneğe bakın. İşletme değeri = öz sermaye değeri + borç - nakit. Her birinin değerlemede anlamını ve nasıl kullanıldığını öğrenin, çünkü bunlar neredeyse her zaman finans görüşmelerinde ortaya çıkan çok önemli iki kavramdır. Basitçe ifade etmek gerekirse, işletme değeri, bir şirketin tüm hissedarlara açık olan temel iş faaliyetlerinin değeridir (borç, öz sermaye, tercih edilen vb.), Oysa öz sermaye değeri, bir şirketin yalnızca öz sermaye yatırımcılarına açık olan toplam değeridir.

İşletme değerini özkaynak değerinden hesaplamak için, nakit ve nakit benzerlerini çıkarın ve borç, tercih edilen hisse senedi ve azınlık payını ekleyin. Nakit ve nakit benzerleri, işletmeye yatırılmaz ve bir işletmenin temel varlıklarını temsil etmez. Çoğu durumda, hem kısa vadeli hem de uzun vadeli yatırımlar da çıkarılır, ancak bu bir analistin muhakemesini gerektirir ve menkul kıymetlerin ne kadar likit olduğuna bağlıdır. Borç, imtiyazlı hisse senedi ve azınlık payı, bu kalemler diğer yatırımcı gruplarından kaynaklanan tutarı temsil ettiğinden eklenmektedir. Kurumsal değer tüm hissedarlar için mevcut olduğundan, bu öğelerin geri eklenmesi gerekir.

İşletme değeri göz önüne alındığında, öz sermaye değerini hesaplamak için geriye doğru çalışılabilir.

Çoklu Değerleme: Öz Sermaye Değeri - İşletme Değeri

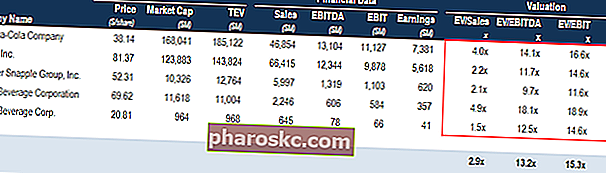

Hem öz sermaye değeri hem de işletme değeri İşletme Değeri - Öz Sermaye Değeri İşletme değeri - öz sermaye değeri Bu kılavuz, bir işletmenin kurumsal değeri (firma değeri) ile öz sermaye değeri arasındaki farkı açıklamaktadır. Her birinin nasıl hesaplanacağına ve hesap makinesinin indirilmesine ilişkin bir örneğe bakın. İşletme değeri = öz sermaye değeri + borç - nakit. Bankacılık ve sigorta gibi sadece öz sermaye değerinin kullanıldığı birkaç sektör dışında, değerlemede her birinin değerlemede nasıl kullanıldığını ve anlamını öğrenin. Anlaşılması gereken önemli bir şey, öz sermaye değerinin ne zaman ve kurumsal değerin ne zaman kullanılacağıdır. Bir şirkete değer vermek için kullanılan ölçüye bağlıdır. Ölçüt borç, faiz geliri ve giderdeki net değişikliği içeriyorsa, özkaynak değeri kullanılır; Borç, faiz geliri ve giderdeki net değişimi içermiyorsa,daha sonra kurumsal değer kullanılır. Herhangi bir faiz veya borç düşülmeden önce işletme değerinin kullanılmasının nedeni, nakit akışının hem borç hem de hisse senedi sahiplerine açık olmasıdır.

Karşılaştırılabilir Şirket Analizi Karşılaştırılabilir Şirket Analizi nasıl yapılır. Bu kılavuz, karşılaştırılabilir şirket analizini ("Kompozisyonlar") nasıl oluşturacağınızı adım adım gösterir, ücretsiz bir şablon ve birçok örnek içerir. Comps, benzer halka açık şirketlerin oranlarına bakan ve bunları başka bir işletmenin değerini elde etmek için kullanan göreceli bir değerleme metodolojisidir.

Karşılaştırılabilir Şirket Analizi Karşılaştırılabilir Şirket Analizi nasıl yapılır. Bu kılavuz, karşılaştırılabilir şirket analizini ("Kompozisyonlar") nasıl oluşturacağınızı adım adım gösterir, ücretsiz bir şablon ve birçok örnek içerir. Comps, benzer halka açık şirketlerin oranlarına bakan ve bunları başka bir işletmenin değerini elde etmek için kullanan göreceli bir değerleme metodolojisidir.

Karşılaştırılabilir Şirket Analizi ve farklı değerleme çarpanı türleri hakkında daha fazla bilgi edinin Karşılaştırılabilir Şirket Analizi Karşılaştırılabilir Şirket Analizi Nasıl Gerçekleştirilir. Bu kılavuz, karşılaştırılabilir şirket analizini ("Kompozisyonlar") nasıl oluşturacağınızı adım adım gösterir, ücretsiz bir şablon ve birçok örnek içerir. Comps, benzer halka açık şirketlerin oranlarına bakan ve bunları başka bir işletmenin değerini elde etmek için kullanan göreceli bir değerleme metodolojisidir.

İndirim Oranı: Özkaynak Değeri - İşletme Değeri

Özsermaye değeri hesaplanırken, kaldıraçlı serbest nakit akışları (hissedarlara sağlanan nakit akışı) özkaynak maliyeti ile iskonto edilir, bunun nedeni hesaplamanın sadece öz sermaye yatırımcıları için geriye kalanlarla ilgilidir.

Benzer şekilde, işletme değeri hesaplanırken, kaldıraçsız serbest nakit akışları Kaldıraçsız Serbest Nakit Akışı Kaldıraçsız Serbest Nakit Akışı, şirketin faiz gideri olmaksızın tamamen borçsuz olduğu varsayılarak, bir işletme için teorik bir nakit akışı rakamıdır. (tüm hissedarlara sağlanan nakit akışı) Ağırlıklı Ortalama Sermaye Maliyeti ile iskonto edilir WACC WACC, bir firmanın Ağırlıklı Ortalama Sermaye Maliyetidir ve öz sermaye ve borç dahil olmak üzere harmanlanmış sermaye maliyetini temsil eder. WACC formülü = (E / V x Re) + ((D / V x Rd) x (1-T)). Bu kılavuz, ne olduğu, neden kullanıldığı, nasıl hesaplanacağı hakkında genel bir bakış sunacak ve ayrıca hesaplama tüm yatırımcılar için mevcut olanları içerdiği için indirilebilir bir WACC hesaplayıcısı (WACC) sağlayacaktır.

Özkaynak Değerinin Yaygın Olarak Kullanıldığı Sektörler

Öz sermaye değerinin en yaygın kullanımı, Fiyat Kazanç Oranı Fiyat Kazanç Oranı'nı hesaplamaktır. Fiyat Kazanç Oranı (P / E Oranı), bir şirketin hisse senedi fiyatı ile hisse başına kazanç arasındaki ilişkidir. Yatırımcılara bir şirketin değeri hakkında daha iyi bir fikir verir. P / E, piyasanın beklentilerini gösterir ve cari (veya gelecekteki) kazançlar birimi başına ödemeniz gereken fiyattır. Bu katsayı, halk tarafından en iyi bilinse de, bankacıların favorisi değildir. Bunun nedeni, F / K oranının sermaye yapısı olmamasıdır Sermaye Yapısı Sermaye yapısı, bir firmanın faaliyetlerini finanse etmek ve varlıklarını finanse etmek için kullandığı borç ve / veya öz sermaye miktarını ifade eder. Bir firmanın sermaye yapısı nötrdür ve nakit olmayan ve tekrar etmeyen ücretlerden ve farklı vergi oranlarından etkilenir. Ancak,P / E oranının ve öz sermaye değerinin işletme değeri ve katlarından daha anlamlı olduğu bazı endüstriler vardır. Bu endüstriler arasında bankalar, finans kurumları ve sigorta firmaları bulunur.

F / K oranının Nedeni İleri F / K Oranı İleri F / K oranı, cari hisse fiyatını hisse başına tahmini gelecekteki kazançlara böler. P / E oranı örneği, formül ve Excel şablonu. işletme değer katlarından daha anlamlı olması, bankaların ve finans kuruluşlarının borcu diğer şirketlerden farklı kullanması ve faizin bir bankanın gelirinin önemli bir bileşeni olmasıdır. Ayrıca, bu tür kurumların işletme ve finansman faaliyetlerini birbirinden ayırmak son derece zordur. Bu kurumlar Fiyat / Kazanç ve Fiyat / Defter değeri gibi ölçümler kullanılarak değerlenir.

İçsel değerleme için, geleneksel bir DCF modeli yerine temettü indirimi modelleri kullanılır. DCF Modeli Eğitimi Ücretsiz Kılavuz Bir DCF modeli, bir işletmeye değer vermek için kullanılan belirli bir finansal model türüdür. Model basitçe bir şirketin kaldıraçsız serbest nakit akışının bir tahminidir (bir tür finansal modelleme Finansal Modelleme Nedir Finansal modelleme, bir şirketin finansal performansını tahmin etmek için Excel'de gerçekleştirilir. Finansal modellemenin ne olduğuna, nasıl ve neden bir model oluşturulacağına genel bakış .). Temettü indirimi modeli, bir şirketin öngörülen EPS'yi kullanarak hisse başına temettü tahminine dayanır. Gelecekteki temettülerin NPV'sini elde etmek için öz sermaye maliyetini kullanarak bu temettülerin iskonto edilmesini içerir.Bir sonraki adım, son yıldaki P / BV çarpanına dayalı olarak son değerin hesaplanmasını ve finansal analiz gerçekleştirirken Excel'deki NPV formülünün NPV NPV Formül A kılavuzuna geri indirilmesini içerir. NBD formülünün Excel'de tam olarak nasıl çalıştığını ve arkasındaki matematiği anlamak önemlidir. NPV = F / [(1 + r) ^ n] burada, PV = Mevcut Değer, F = Gelecekteki ödeme (nakit akışı), r = İskonto oranı, n = gelecekteki dönemlerin sayısı. Son olarak, temettülerin bugünkü değerlerini ve son değerin bugünkü değerini toplayın Uç Değer Son değer, bir şirketin değerlemesinde kullanılır. Son değer, tahmin süresinin ötesinde var ve şirket için süreklilik arz ediyor. Şirketin hisse başına net bugünkü değerini hesaplamak için. Bazen gelecekteki hisse fiyatı değerlemesi de kullanılır,bu da yine karşılaştırılabilir şirketlerin P / E katlarına dayalı olarak bir şirketin hisse fiyatını tahmin etmeye ve ardından tekrar bugünkü değere indirgemeye dayanır.

İlgili Okuma

Bir firma için öz sermayenin piyasa değerini hesaplamak için bu kılavuzu okuduğunuz için teşekkür ederiz. Finans, öğrenmeye ve kariyerinizi ilerletmeye devam etmek için dünya çapında bir finansal analist olmanıza yardımcı olacak geniş bir kaynak yelpazesi yarattı FMVA® Sertifikasyonu Amazon, JP Morgan ve Ferrari gibi şirketlerde çalışan 350.600'den fazla öğrenciye katılın:

- Özkaynak Getirisi (ROE) Özkaynak Getirisi (ROE), bir şirketin yıllık getirisinin (net gelir) toplam özkaynak değerine (yani% 12) bölünmesiyle elde edilen bir şirketin karlılığının bir ölçüsüdür. ROE, gelir tablosunu ve bilançoyu birleştirir, çünkü net gelir veya kar, öz sermaye ile karşılaştırılır.

- Hissedarlar Özsermaye Hissedarlar Özsermaye Hissedarlar Özsermaye (Hissedarlar Özsermayesi olarak da bilinir), bir şirketin bilançosunda, hisse sermayesi artı birikmiş kazançlardan oluşan bir hesaptır. Ayrıca, varlıkların kalıntı değerini eksi yükümlülükleri temsil eder. Orijinal muhasebe denklemini yeniden düzenleyerek Hissedar Özkaynağı = Varlıklar - Borçlar elde ederiz.

- Değerleme Yöntemleri Değerleme Yöntemleri Bir şirketi süreklilik arz eden bir işletme olarak değerlendirirken kullanılan üç ana değerleme yöntemi vardır: DCF analizi, karşılaştırılabilir şirketler ve emsal işlemler. Bu değerleme yöntemleri yatırım bankacılığı, öz sermaye araştırması, özel sermaye, kurumsal gelişim, birleşme ve devralmalar, kaldıraçlı satın almalar ve finansmanda kullanılmaktadır.

- Bir projenin Ayarlanmış Bugünkü Değer Düzeltilmiş Bugünkü Değeri (APV) Düzeltilmiş Bugünkü Değeri (APV), net bugünkü değeri artı borç finansmanı yan etkilerinin bugünkü değeri olarak hesaplanır. Örneklere bakın ve ücretsiz bir şablon indirin. NBD yerine neden düzeltilmiş bugünkü değeri kullanalım? Finansman kararlarının (borç ve öz sermaye) bir projenin değerini nasıl etkilediğini anlamamız gerekir.